마지막으로, 디즈니는 흙이 싸다

와이어스톡(Wirestock)

디즈니의 테마파크 사업에서 훌륭한 반등을 목격했으며 향후 발전 가능성이 있습니다. 또 다른 중요한 요인은 약세장 기간 동안 회사의 주가가 크게 하락했으며 아직 눈에 띄는 상승을 보이지 않는다는 것입니다.

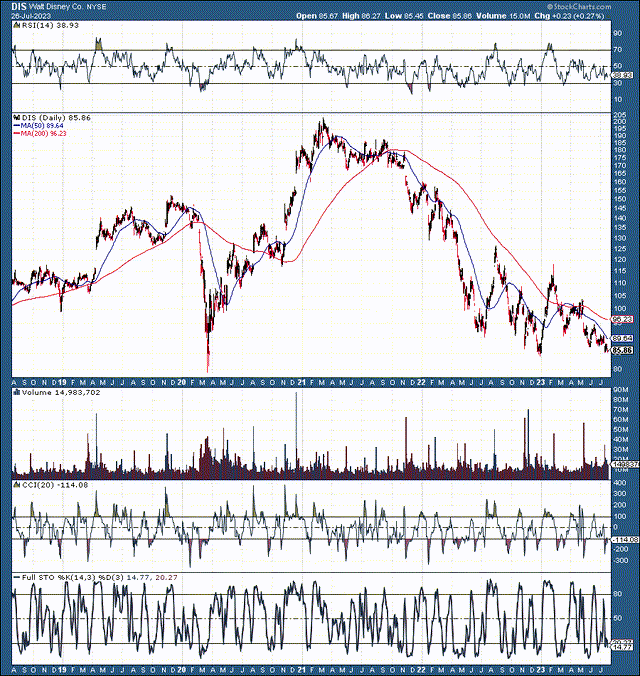

디즈니: 5년 차트

디스 (StockCharts.com )

디즈니의 주가는 여전히 2021년에 달성한 사상 최고치보다 약 58% 낮은 다년 최저치를 맴돌고 있습니다. 더욱이 디즈니의 주식은 여기에서 소홀히 한 것으로 보이며 밸류에이션은 매우 매력적입니다. 디즈니의 주가는

내년 컨센서스 EPS 추정치의 17배에 불과하며 디즈니의 EPS 성장은 계속 확대될 것입니다. 또한 Disney는 향후 분기에 예상보다 높은 성장과 예상보다 나은 수익성을 보고할 수 있습니다. 따라서 디즈니의 주식은 더럽게 싸게 되었고(고급 EPS 추정치의 14배) 디즈니가 향후 몇 년 동안 회복함에 따라 상당히 상승할 수 있습니다.

기술적으로 말하자면 디즈니의 주식은 중요한 지원 수준($80-$85) 주변에서 거래됩니다. 우리는 디즈니의 주가가 2020년 코로나바이러스로 인한 공황 전후로 이 지지점에서 반등하는 것을 보았고 최근에는 올해 초에 반등하는 것을 보았습니다. 더 자세히 살펴보면 디즈니의 주가는 2013년 이후 80달러 이상을 유지했습니다. 디즈니의 주가는 이 중요한 수준에서 장기적으로 강력한 반등을 할 수 있으며 여기에서 하락은 미미할 것입니다.디즈니의 수익성이 곧 증가해야 하는 이유

불행히도 많은 주주들에게 디즈니의 비용은 최근 몇 년 동안 급증했습니다. 그 결과, TTM 기간 동안 디즈니의 순이익은 그 이후로 매출이 거의 두 배로 증가했음에도 불구하고 2013년 결과($4.1B 대 $6.1B)보다 약 33% 낮습니다($45-$87B). 손실된 수익성의 일부는 디즈니의 테마파크 사업을 둘러싼 COVID-19 이후 어려운 분위기에 기인합니다. 그럼에도 불구하고 회사의 비용 증가의 대부분은 Disney의 스트리밍 확장 때문입니다.디즈니의 운영 비용은 최근 2013 년 $ 10.6B에서 작년 약 $ 21.5B로 급증했습니다. 또한 디즈니의 운영 비용은 디즈니의 스트리밍 확장과 동시에 2019년에 급증할 때까지 안정적이었습니다. 그러나 디즈니의 수익성이 일시적으로 감소한 것은 이해할 만하다. 더욱이 디즈니의 비용은 최근 몇 분기 동안 일시적인 경기 침체와 예상보다 높은 인플레이션으로 인해 악화되었습니다. 그럼에도 불구하고 디즈니는 금광에 앉아 있을 수 있으며 현금화할 때가 될 수 있습니다.디즈니 스트리밍 - 2억 8천만 명의 유료 가입자

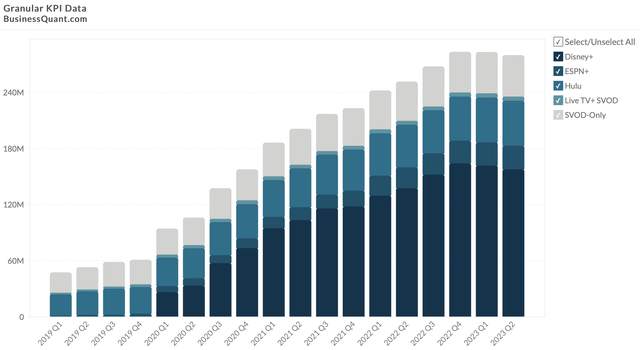

디즈니 스트리밍 (BusinessQuant.com )

디즈니는 최근 몇 년 동안 강력한 스트리밍 사업을 축적했습니다. 거의

1억 5,800만 명의 Disney Plus 가입자 외에도 Disney는 4,800만 명의 가입자를 보유한 Hulu, 2,500만 명의 ESPN+, SVOD를 보유한 4,800만명의 가입자를 보유하고 있습니다. 디즈니는 약 2억 8천만 명의 유료 가입자로 2분기를 마감했으며 여기에서 수익성을 전환할 수 있습니다.

또한 여기에서 가입자 증가의 통합 단계를 보는 것은 이해할 수 있습니다. 최근 가입자 수가 급격히 증가했으며, 특히 경제가 일시적인 침체를 겪고 있다는 점을 고려할 때 Disney의 가입자는 일시적으로 정체되거나 횡보할 수 있을 것으로 예상됩니다.

또한 일시적인 경기 침체에도 불구하고 Disney의 총 가입자 수는 전년 대비 거의 12% 증가했습니다. 따라서 Disney의 가입자 통계는 경기 침체가 끝나고 향후 몇 년 동안 경제가 개선됨에 따라 성장으로 돌아갈 수 있습니다. 또한 디즈니는

온라인 광고와 관련하여 표면을 긁기 시작했습니다.따라서 디즈니의 마진이 개선되어 수익성이 높아져야 합니다. 회계 연도 2 분기에 Disney의 소비자 직접 영업 손실은

예상 $ 841M 손실 ($ 5.5B 총 수익)보다 나은 $ 659M으로 좁혀졌습니다. 우리가 발전함에 따라 Disney의 온라인 부문에서 예상보다 훨씬 더 나은 수익성 추세를 계속 볼 수 있습니다.

고려해야 할 또 다른 요소는 Disney의 사용자당 수익이 최대한의 잠재력을 발휘하지 못하고 있으며 앞으로 나아감에 따라 계속 증가할 수 있다는 것입니다. 지난 분기 글로벌 디즈니+ ARPU는 4.44달러로 예상 4.52달러보다 낮았다. 이러한 역동성은 특히 일시적인 경기 침체가 끝나고 경제가 건전한 성장 환경으로 돌아감에 따라 Disney가 훨씬 더 높은 ARPU를 달성할 수 있음을 의미합니다.

디즈니의 공원은 잘 지내고 있습니다 - 디즈니는 디즈니 공원, 경험 및 제품 부문에서 전년 대비 17% 증가한 77억 8천만 달러의 인상적인 수익을 보고했습니다. 우리는 여전히 COVID-19 반등을 보고 있지만 경제가 개선되고 재량 지출이 확대됨에 따라 수익과 수익성은 계속 증가할 것입니다.또한 디즈니는 컴백을 순조롭게 진행하기 위해 운영 비용을 개선해야 합니다. 예상보다 나은 매출 성장과 수익성 개선이라는 이중 역학은 향후 Disney의 예상보다 높은 EPS로 이어질 것입니다. 또한 수익성 증가는 다중 확장으로 이어져 향후 몇 년 동안 Disney의 주식이 훨씬 더 높아질 수 있습니다.디즈니 - 마침내 흙 싸게

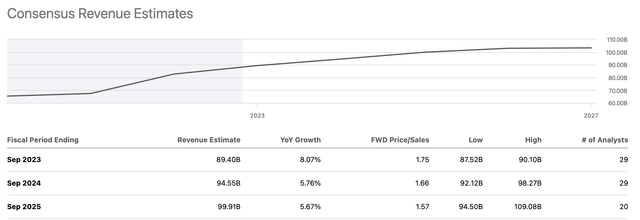

수익 - 예상보다 빠르게 증가할 수 있음

수익 추정 (SeekingAlpha.com)

디즈니의 수익은 스트리밍 사업이 도입된 이후 급증했습니다. 또한 테마파크 및 기타 중요한 구성 요소가 최근 반등했습니다. 경기 침체에도 불구하고 디즈니의 올해 매출은 약 900억 달러로 2021년 매출 674억 달러보다 34% 높을 것으로 예상된다. 최근 매출 성장은 인상적이지만 컨센서스 추정치는 너무 낮을 수 있습니다.

Disney는 여전히 스트리밍 제국을 확장하고 있으며 앞으로 몇 년 동안 비즈니스에서 훨씬 더 나은 수익을 창출할 수 있습니다. 또한 스트리밍 부문을 최적화하는 것이 단기적으로 회사의 최우선 목표가 되어야 합니다. Disney의 스트리밍 사업은 2024년까지 수익성이 높아져 현재 추정치보다 훨씬 더 많은 수익과 더 높은 수익성을 얻을 수 있습니다.EPS 추정치 - 현재 너무 낮을 수 있음

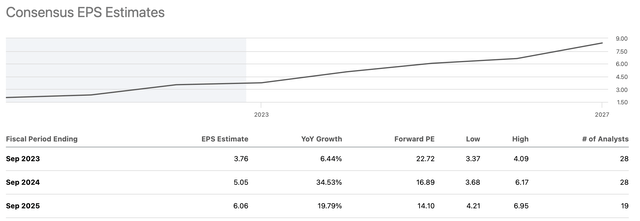

EPS 추정치 (SeekingAlpha.com )

. 이 forward P/E 추정치는

내년 EPS의 약 $5를 기반으로하지만 Disney의 EPS는 현재 추정치의 상단인 $6에 근접할 수 있습니다. 디즈니가 2024 회계연도에 6달러를 벌면 주가는 순이익의 약 14배에 달하는 매우 저렴합니다. 예상보다 나은 매출 성장과 예상보다 높은 이익의 조합은 다중 확장으로 이어질 수 있으며, 이는 Disney의 주식이 장기적으로 상당히 상승할 수 있도록 합니다.

디즈니의 주식이 미래에 있을 수 있는 곳

| 연도(회계) | 2023 | 2024 | 2025 | 2026 | 2027 | 2028 | 2029 |

| 수익 Bs | 90달러 | 97달러 | 105달러 | 112달러 | 120달러 | 127달러 | 135달러 |

| 매출 성장 | 8% | 8% | 8% | 7% | 7% | 6% | 6% |

| .EPS | 4달러 | 6달러 | $7.5 | 9달러 | $10.6 | 12달러 | 13.5 |

| EPS 성장률 | 13% | 50% | 25% | 20% | 18% | 15% | 13% |

| 포워드 P/E | 14 | 17 | 18 | 20 | 19 | 18 | 17 |

| 주가 | 85달러 | 128달러 | 162달러 | 212달러 | 228달러 | 245달러 | 275달러 |

출처 : 금융 예언자

나는 디즈니의 매출과 EPS 성장에 대해 비교적 완만한 성장 궤적을 사용합니다. 매출 성장은 우리가 진행함에 따라 6-8% 범위를 넘어설 수 있습니다. 따라서 Disney는 현재 추정치가 암시하는 것보다 더 빨리 예상 수익 범위를 달성할 수 있습니다. 또한 Disney는 예상보다 빠르게 수익성을 개선하여 향후 몇 년 동안 더 많은 EPS 성장을 이룰 수 있습니다. 또한 Disney가 예상보다 나은 매출 성장을 보이고 수익성이 향상됨에 따라 선도 P/E 배수가 20 이상으로 확장되어 주가가 장기적으로 제안하는 것보다 더 높게 움직일 수 있습니다.디즈니에 대한 위험

디즈니의 가장 중요한 위험 중 하나는 스트리밍 부문에서 넷플릭스(NFLX) 및 기타 업체와의 경쟁입니다. 현재 여러 주요 회사에서 스트리밍 서비스를 제공하고 있으며 이 분야의 콘텐츠에 대한 끊임없는 경쟁이 있습니다. Disney는 양질의 콘텐츠를 보유하고 있지만 일부 가입자에게는 반복적일 수 있어 Disney의 가입자 증가에 변동성이 발생할 수 있습니다.원하는 수익을 얻고 있습니까?

- Financial Prophet의 전천후 포트폴리오(2022년 수익률 17%)와 함께 투자하고 모든 시장에서 최적의 결과를 달성하십시오.

- 우리의 매일의 선지자 보고는 매일 아침 개회 종이 울리기 전에 중요한 정보를 제공합니다.

- 커버드 콜 배당 계획을 구현하고 일부 투자에 대해 추가로 40-60%를 벌 수 있습니다.

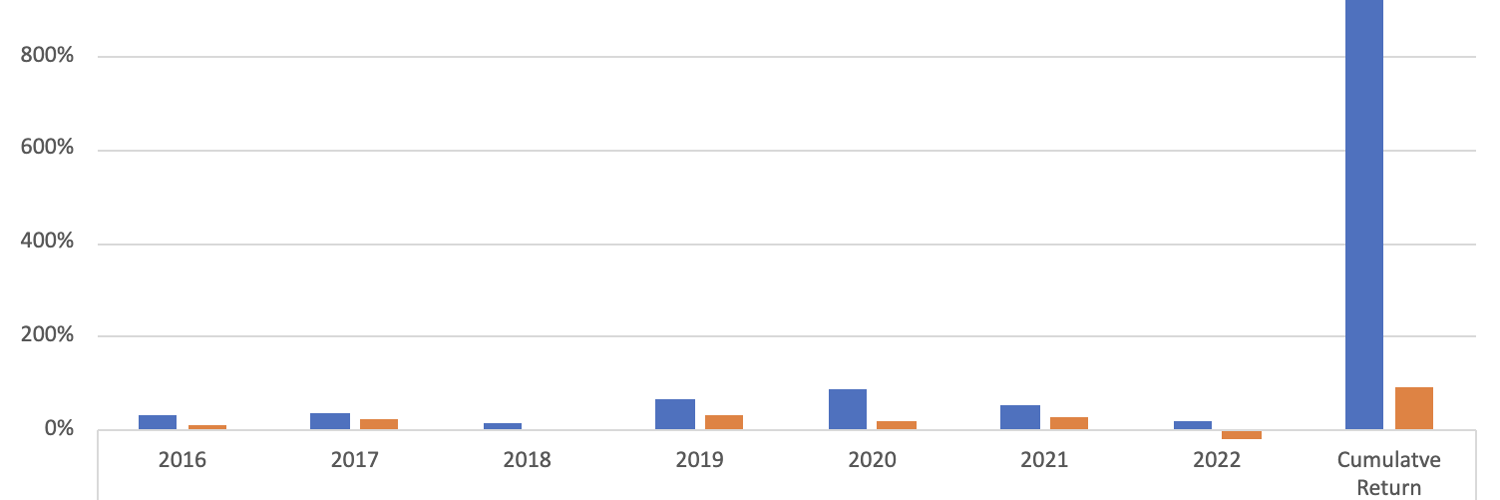

전천후 포트폴리오 vs. S&P 500

기다리지 마세요!

자신의 재정 예언자를 잠금 해제하십시오! 2주 무료 평가판을 활용하고 구독 시 기간 한정 20% 할인을 받으세요. 지금 가입하고 하루에 $1 미만으로 시장을 이기기 시작하세요!